[…] Debemos tratar de entender el vínculo entre la situación actual y tal fatiga estructural del capitalismo que ha dejado al descubierto la teoría crítica del valor y que ha comenzado durante la década del 1960. El conjunto de los procesos de la crisis fundamental ha llegado hasta el ático albergando la crisis de la forma-sujeto moderna y sus ideologías de exclusión (racismo, antisemitismo, antitziganismo, populismo productivo neo-nacionalista, social-darwinismo, etc.) debe ser el punto de partida del análisis y de reflexión sobre la crisis del coronavirus y las intervenciones estatales que le corresponden.

por Sandrine Aumercier, Clément Homs, Gabriel Zacarías y Anselm Jappe (traducción de Emilio Guzmán)

Traducción de la presentación y el primer capítulo del libro “De virus illustribus”, pronto a aparecer en francés el próximo 28 de agosto por la Editorial Crise et Critique.

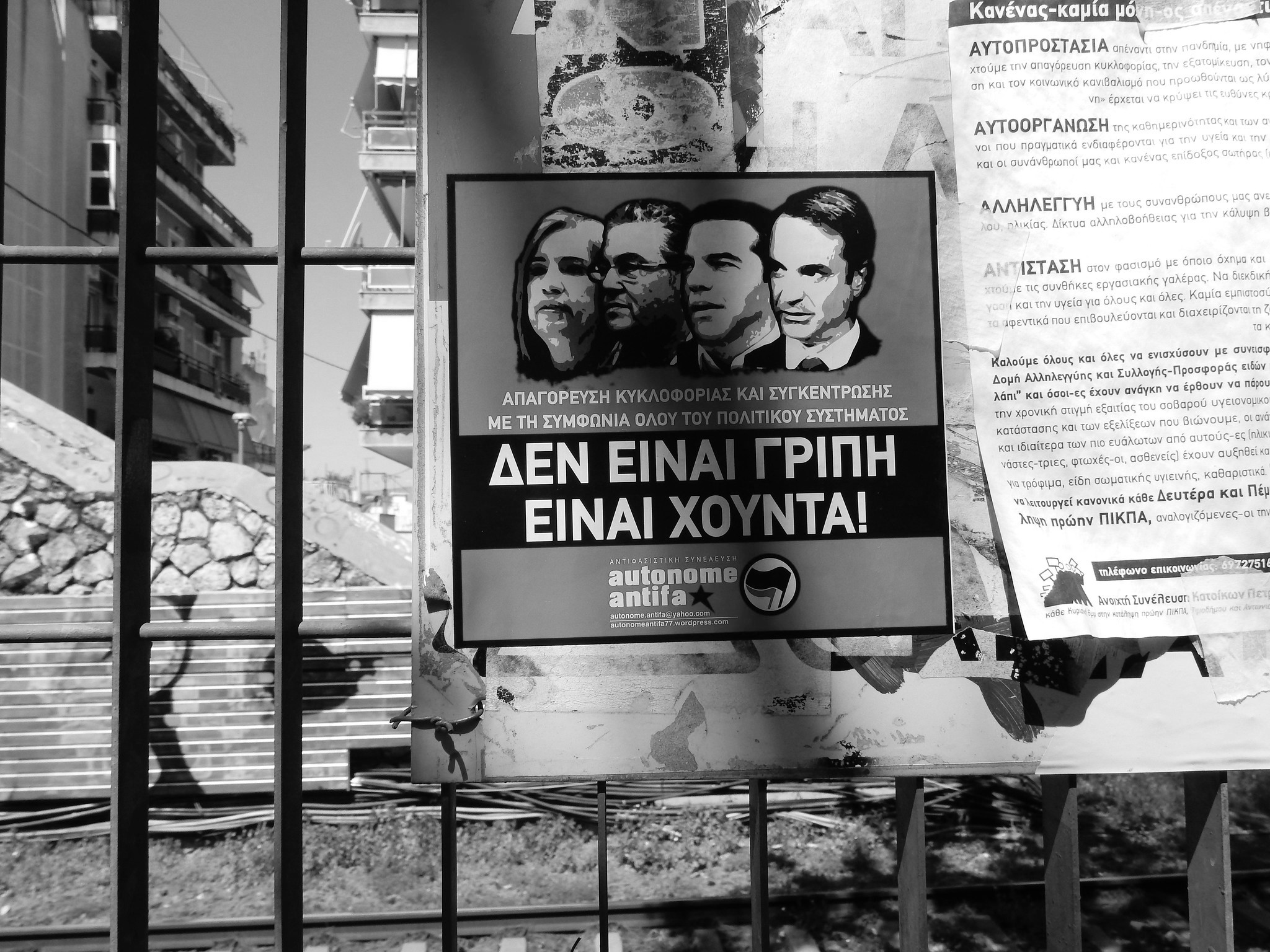

Imagen / No es la gripe, es la junta, cartel en Atenas, Grecia. Fuente: Flickr.

¿Es que la crisis del coronavirus acabará con el capitalismo? ¿Ella nos llevará al fin de la sociedad industrial y consumista? Algunos lo temen, otros lo esperan. Aún es demasiado temprano como para decirlo. Lo cierto es que con la pandemia del Covid-19, un factor inesperado de la crisis ha surgido, por lo tanto, lo esencial no es el virus, sino que más bien la sociedad que lo recibe y la luz brillante que este arroja sobre las esquinas más sombrías. La pandemia del Covid-19 resulta ser un elemento acelerante pero no así la causa de la agravación del momento de crisis global que vive la sociedad capitalista a nivel mundial. Por tanto, debemos tratar de entender el vínculo entre la situación actual y tal fatiga estructural del capitalismo que ha dejado al descubierto la teoría crítica del valor y que ha comenzado durante la década del 1960. El conjunto de los procesos de la crisis fundamental ha llegado hasta el ático albergando la crisis de la forma-sujeto moderna y sus ideologías de exclusión (racismo, antisemitismo, antitziganismo, populismo productivo neo-nacionalista, social-darwinismo, etc.) debe ser el punto de partida del análisis y de reflexión sobre la crisis del coronavirus y las intervenciones estatales que le corresponden.

También resulta necesario el considerar el creciente rol que han tenido los Estados mediante un análisis de la relación polarizada entre Estado y Economía, y así mostrar el vínculo entre la crisis del proceso de valorización y el aumento considerable de diversos Estados de ser incapaces de hacer el rol de administrador del desastre si tal crisis perdura. Hay que mostrar cómo la crisis del Covid-19 va a ser un acelerante del proceso de afirmación paradójica de la “primacía de la política”. Por un lado, los Estados se afirman como administradores del desastre y como “salvadores en última instancia” del capitalismo (mediante políticas presupuestarias de cada Estado, así como de políticas monetarias emitidas por los bancos centrales). Al mismo tiempo, la crisis de valorización destruye al fundamento y legitimidad de las instituciones políticas y produce el receso de la política estatal al socavar las bases de la capacidad interventora de cada Estado.

De virus illustribus[1]

“Si las metamorfosis del dinero que llevan desde el sacrificio humano al objeto simbólico de sustitución eran un proceso parcial de civilización sobre el campo aún no resuelto de las relaciones fetichistas, respecto a dicho fetiche del capital, este ha iniciado un proceso sacrificial objetivado, que por tal motivo destruye todos los elementos civilizatorios de la historia humana. Los sacerdotes de sangre azteca eran bastante inofensivos, y hasta filantrópicos en relación con los burócratas sacrificiales del fetiche capitalista mundial en su límite interno histórico”

Robert Kurz, Dinero sin valor

Una cantidad inverosímil de comentarios respecto a la crisis del coronavirus ya se encuentra circulando en el campo de los críticos al capitalismo. Podemos encontrar muchos elementos interesantes, pero nada que sea muy contundente. Cada autor predica su sermón : Žižek avizora una nueva forma de comunismo, Vaneigem con un espíritu alegre y solidario da sus análisis, Latour ve la oportunidad de ordenar lo esencial y lo superficial, Agamben cree estar viendo la aparición de un nuevo totalitarismo que nos reduce a la “nuda vida”, LundiMatin se complace con que todo esté paralizado, Latouche vende al decrecimiento como solución, los ecologistas piensan que tenemos que respetar por sobre todo a la biodiversidad, Naomi Klein no sale de su “doctrina del shock”, los izquierdistas “clasistas” ven que la única responsabilidad es la de los capitalistas “parasitarios”, los primitivistas proponen la vuelta a las sociedades de cazadores y recolectores, Rob Wallace quiere crear un capitalismo “ecosocialista” sometiendo a las empresas a los reglamentos que reintegran los costos sanitarios de sus actividades, Le Monde diplomatique nos señala que el problema principal es la destrucción de la salud pública por parte del neoliberalismo, Piketty ve la oportunidad de una mayor justicia fiscal. El Estado Islámico revela la mano de Dios contra los infieles y exhorta a sus tropas a evitar viajar a Europa para poner sus bombas… ¿Nada nuevo bajo el sol?

La crítica radical al capitalismo que resulta ser la crítica del valor-disociación viene ya diciendo desde hace treinta años sobre el “colapso de la modernización” (tal como lo señala Robert Kurz). ¿No es que ya estamos en ello? ¿O bien esta crisis resulta ser de un carácter completamente diferente a lo que la crítica del valor-disociación ha analizado como un colapso de la substancia-valor? La economía capitalista ha demostrado durante un largo tiempo el poseer una capacidad sorprendente para poder volver a ponerse de pie después de cada crisis económico-financiera, aun agregando un nivel de deudas a su castillo de naipes. Incluso podríamos preguntarnos si es que acaso el otro frente del colapso no se encontraría más avanzado: la crisis ecológica, así como principalmente las consecuencias del calentamiento climático. Durante un largo período ello ha estado demasiado ausente del discurso de la wertkritisch, la crisis ecológica no tenía descanso ni reposo alguno, así como tampoco de “períodos retardatarios”. Cabía esperarse elementos tales como el calentamiento climático, la reducción de la biodiversidad, la polución, etc., llevarían al capitalismo hacia una crisis definitiva incluso antes que este haya apostado por todas sus cartas “económicas” (con muchas escondidas bajo la mesa, así como la disponibilidad de las poblaciones dejarse hacer, superan todas las expectativas). Sin embargo, nadie en el campo de la crítica radical parecería haber previsto un golpe tan duro – no sabemos aún si ello será decisivo – para la continuación de la loca competencia del capitalismo y la posibilidad que llegara una pandemia (las pocas personas que hablaban de ello tales como Jacques Attali en 2009 o Bill Gates, se complacen más bien con antelación hacia la aceptación social de las nuevas formas de autoritarismo que las epidemias podrían traer[2]). Probablemente creían de manera implícita, incluso parte de la izquierda, que el capitalismo y sus tecnologías nos habían liberado, por lo menos, de las epidemias “medievales”.

Capítulo 1

El virus en el contexto de la crisis global del capitalismo.

La crisis del Covid-19 se instala al seno de una crisis de la economía mundial a escalas mayores. Situándose con un 2,4% en el 2019, su peor performance desde la crisis financiera del 2008, el crecimiento mundial se ha ralentizado en un 90 % de la totalidad perteneciente a la máquina de explotación planetaria (tanto que en las economías avanzadas, como en las denominadas economías emergentes) y el Fondo Monetario Internacional contrariado, ha terminado por inventar a finales del año pasado el concepto de “ralentización sincronizada” para describir la coyuntura económica mundial[3]. “Para este hecho, destaca un observador, el coronavirus no ha hecho más que acentuar una tendencia que ya se venía gestando. […] Las empresas de transporte marítimo han reducido su capacidad desde agosto del 2018 en la mayoría de las vías comerciales”[4].

Esta ralentización es el producto de una economía mundial que ya se encontraba en estado de depresión dentro del plano de la acumulación real de substancia del trabajo abstracto. El proceso fundamental de crisis en modo alguno comenzó el 2020 bajo los efectos del actual virus y si quiera durante la crisis de los subprimes del 2008. Ella tiene orígenes en la indisoluble contradicción que es inherente al capitalismo. La compulsión de productividad‒ con sus cadenas de montaje industriales y sus “fieldbus”[5], etc. ‒ desde sus inicios constituye parte inmanente de su estructura y socava estructuralmente al proceso de valorización ya que evacúa masivamente a la fuerza de trabajo que crea el plusvalor de la esfera de la producción, tal como lo señala Karl Marx en los Grundrisse. De esta forma, lo que socava estructuralmente y de manera irreversible al capitalismo, no es la baja tendencial de la tasa de ganancia promedio, tal como lo pensaban los últimos dinosaurios del marxismo tradicional l (incluyendo a los comunizadores) que por lo general presentaban a la crisis como un momento propio del eterno ciclo de baja de la tasa media de ganancia y de la reestructuración que corresponde a la explotación (¡una marcha reestructurada y sigue andando!). Lo que asfixia al capitalismo es la disminución absoluta del trabajo vivo implicado en el proceso de producción inmediato y la consecuente caída de la masa de plusvalor social.

Los mecanismos de compensación que consistían, durante la década de los “Treinta gloriosos” (1945-1975), a contrapesar la reducción del trabajo abstracto seguido del aumento de la productividad mediante la expansión de los mercados, trabajo abstracto que no anda desde la tercera revolución industrial microeléctrica. En razón al nivel de productividad logrado, el trabajo inmediato dentro de la producción, en tanto que fuente de producción de valor se va agotando cada vez más. Es el límite interno del capital. Cada nuevo nivel superior de productividad necesita en menor medida de trabajo vivo para una cantidad creciente de riqueza material. Es de esta forma que el capitalismo reemplaza cada vez más, en todos los sectores de la explotación empresarial, al trabajo humano por la automatización industrial y al resto de package de racionalización de la productividad, socava sus propios cimientos. No puede ser de otra manera, que por su propia lógica y el marco de competencia en el que cada empresa, sea Ducros, Findus, Airbus, Toyota, Somfy o Aldi, pretende aplastar a sus competidores bajando los precios de las mercancías permitido por la compulsión hacia la productividad. Se podría describir al capitalismo como una sociedad autófaga, autodestructiva. El proceso fundamental de la relación-capital, es por tanto un proceso de “desustancialización” de su propia substancia, el trabajo abstracto, y ello de manera implacablemente conlleva a su propia lógica de funcionamiento interno.

Lo que se encuentra en el núcleo del régimen de acumulación desde hace cuatro décadas, no es un régimen de acumulación, en términos estructurales, no es un régimen de acumulación de plusvalor real autosostenido; este último no se realizaba más que mediante la explotación de su correspondiente masa de trabajo vivo. Dicho régimen ha terminado, la contradicción interna lo ha demostrado por completo con la tercera revolución industrial. Minado por su contradicción interna, para sostenerse, a finales de la década de 1970 y bajo el patrocinio del neoliberalismo, el capitalismo de crisis no ha podido más que reestructurarse en un nuevo régimen de acumulación apoyado sobre la multiplicación de capital ficticio[6], vale decir, sobre la anticipación de una futura producción de plusvalor. Pero una producción de plusvalor que no llegará finalmente por medio de una contradicción interna y niveles de productividad muy elevados. La financiación no tiene un rol clásico en esta oportunidad, a saber, aquel de bomba de cebado de un ciclo de acumulación, dando lugar a un endeudamiento que será sellado en una segunda instancia mediante el surgimiento de una acumulación real de plusvalor. Esta última habiendo estado reducida por el alto nivel de productividad, vale decir, la industria financiera ha devenido autorreferencial, ya que debe renovar las toneladas de títulos de propiedad que han llegado a término, por toneladas más grandes aún, para que así, el castillo de naipes no se derrumbe. En el núcleo de este sistema de acumulación, se encuentra la inversión de la relación entre capital en función y capital ficticio. La industria financiera ha devenido, no solo el punto de arranque de un ciclo de acumulación real, sino que también el propio motor de un neo-régimen de acumulación sin substancia real.

Desde la década de 1980, la historia económica del período neoliberal se puede comprender como una sucesión de burbujas especulativas y de oleadas de deudas que han ido ganando tanto amplitud como potencia[7]. Desde entonces son tales burbujas, los circuitos deficitarios y el endeudamiento que llevan estructuralmente un simulacro de coyuntura económica de crecimiento relativo, pero también la forma espacial de esta economía, a saber, producto de la mundialización. El sistema ya no supera el estallido en cadena de las burbujas especulativas y los riesgos de endeudamiento que hacen pasar desde una burbuja inmensa hacia otra más horrible aún, en el seno de una tendencia hacia el endeudamiento generalizado que va escalando imparablemente hacia el cielo. Estas burbujas a menudo reposan en sectores privados innovadores “portadores de esperanzas” para la multiplicación del capital ficticio. Después de la crisis de 2008, la necesidad de una renovación en los portadores de esperanza mediante la multiplicación exponencial del capital ficticio, prontamente se ha hecho sentir mediante la re-inflación de una burbuja especulativa más grande. Hemos podido hablar también de una “segunda burbuja de Internet” a comienzos de la década del 2010, en torno a los nuevas herramientas de Web 2.0 y de las empresas de “plataformas” (Facebook, Twitter, Instagram, LinkedIn, Uber, Deliveroo, Amazon, etc.) y esta necesidad de multiplicar el capital ficticio ha tenido también como resultado la elaboración del concepto de marketing de “cuarta revolución industrial” (o “Industria 4.0”) presentado con bombos y platillos durante una feria de tecnologías industriales de Hannover en 2011. Sin embargo, es en realidad el sector público y no el sector privado[8] el cual se ha convertido en el nuevo centro de multiplicación del capital ficticio, todo ello realizado de manera progresiva desde comienzo de este nuevo milenio [2000]. La mega burbuja estatal mundial de la actualidad, se encuentra fundada sobre las obligaciones del Estado o los créditos concedidos a los Estados, que se han convertido, parte de ellos, en valores de refugio, ya que el riesgo de no verse reembolsado por parte de algunos Estados parece aún menos el día de hoy. Entonces, esta burbuja está fundada sobre la capacidad de los Estados para especular desde una economía que un día cualquiera, iría mucho mejor que el presente caos. Estos millones “vienen del futuro”, resumió la optimista Premio Nobel de economía Esther Duflo, el 7 de abril pasado durante una emisión de TMC “Quotidien“. La sociedad capitalista a nivel mundial piensa de tal forma consumir su propio futuro. La posibilidad de su presente proviene, efectivamente del futuro. Pero es un futuro sin perspectivas, minado por un presente ya coartado por los propios límites internos y externos (siendo estos últimos relativos a los problemas ecológicos) del capitalismo.

Efectivamente, nos encontramos desde hace una década dentro de los primeros límites del capitalismo, el cual, de manera estructural, desde la década de 1980 no podría mantenerse en pie más que mediante esta multiplicación exponencial de capital ficticio. Con un alza del endeudamiento mundial, a niveles porcentuales de un 322 % del PIB mundial durante el tercer trimestre del 2019 (alcanzando a ser 255.000. millones de dólares), y siendo los países emergentes los más tocados, así como también de tasas de crecimiento cada vez más débiles, el espectro del crack financiero mundial de los años 2007-2008 ronda por todas las cabezas, ya que las condiciones que eran las propias causas, lejos de desaparecer, no han dejado de expandirse a niveles monstruosos. Toda la economía mundial está entre la espada y la pared.

[1] Nota del traductor: El título es un juego de palabras que hace alusión al tropo renacentista italiano “De viris illustribus” dicho género historiográfico y literario surge en la historia literaria cristiana a finales del S.IV y es usado también por autores como Petrarca.

[2] Jacques Attali, “Avancer par peur”, L’express, Disponible en https://www.lexpress.fr/actualite/societe/sante/avancer-par-peur_758721.html

[3] El Reino Unido ha registrado un crecimiento de un 0,1% alcanzados tres meses desde finales de febrero, es decir, antes que la pandemia del coronavirus haya producido su efecto pleno.

[4] Richard Hiault, “Coronavirus: le commerce mondial s’effondre”, Les Échos, 6 mars 2020.

[5] El fieldbus es un sistema de redes industriales para el control distribuido en tiempo real, sobre una línea de producción dentro de una fábrica. Es un medio para conectar a los instrumentos en una planta de producción.

[6] En la sección V del tomo III del Capital, Karl Marx usa el concepto de capital ficticio para designar la moneda de crédito, los títulos de la deuda pública y las acciones. Sabemos que las mercancías ordinarias representan un trabajo objetivado pasado, mientras que los títulos de propiedad (crédito, acciones, obligaciones, etc.), representan una anticipación de valor futuro, de trabajo abstracto futuro. El capital ficticio no dispone de dimensión material alguna, y dichas esperanzas de futuras ganancias no existen más que en conexión con la economía material (una conexión de naturaleza diferente, según los estadios del capitalismo).

[7] Podríamos esbozar una rápida historia de la trayectoria de este régimen de acumulación, estructuralmente fundado sobre la anticipación de una producción futura y masiva de plusvalor. Sin considerar la oleada de deudas que ha seguido a las descolonizaciones de la postguerra y que ha permitido por fracasar durante la década de 1980 luego de la “crisis de la deuda”, sacando a colación la modernización recuperatoria en diversos países del “Tercer-mundo”, el capitalismo mundial ha conocido desde hace 50 años cuatro oleadas de deudas. Las dos primeras han tenido lugar por crisis financieras, en América Latina durante la década de 1980, en Asia a finales de la década de 1990. Podemos observar que las crisis locales de finales del siglo XX ‒ la crisis asiática en 1997 y el crash financiero en Rusia el año 1998 ‒ se han seguido por una tercera oleada de deudas, así como por una gran burbuja especulativa de acciones de alta tecnología en los Estados Unidos y en Europa, la burbuja llamada “puntocom», que estalló en marzo del año 2000. La política de tasas de interés abajo de la Reserva Federal Americana (FED), que ha sido utilizada para mitigar las consecuencias económicas negativas de esta dinámica especulativa derrumbada sobre los mercados bursátiles, que han creado las condiciones idóneas para la aparición de la siguiente burbuja, aún más importante: la burbuja inmobiliaria que ha explotado entre el 2007/2008 y que ha devastado económicamente a gran parte de Europa y de los Estados Unidos. La cuarta oleada que ha resultado de la “salida a la crisis” del 2008 es peor que las anteriores. Su amplitud sin iguales y su extensión muestra de igual forma el sincronismo de los problemas encontrados en el capitalismo a nivel global. Los bancos centrales han tenido que acudir a los bomberos en el 2008, principalmente para controlar el incendio de aquello que se denomina mercado interbancario (los bancos que se hacen préstamos entre ellos), que no era funcional (las instituciones bancarias ya no se tenían confianza). Esta expansiva política monetaria, que es única en la historia, ha consistido en reducciones masivas de tasas de interés y de compra, en el marco de aquello que se ha llamado como “flexibilización cuantitativa” (quantitative easing), de los viejos papeles y de la deuda pública, que duermen hoy en día en los balances de los bancos centrales. Desde el 2008, con el fin de entablar una apariencia de “reanudación», los Estados han debido igualmente entregar 15.000 millones de dólares de deudas a las tasas de interés negativo, siendo un déficit budgetario de una amplitud sin precedentes en períodos de paz política y social. Por tanto, estas políticas han permitido la formación de una mega-burbuja de liquidez, que ha constituido la base del desarrollo económico, en apariencia estable durante la última década (principalmente el famoso “ciclo americano”). El gran retorno del apoyo a los bancos centrales, después de su mala tentativa de retiro en el 2018, siempre otorga a los mercados bursátiles de combustible necesario para la multiplicación del capital ficticio que por lo tanto debería ser exponencial. La normalización de la excepción se encuentra operando en todos lados, pero el crecimiento mundial no logra despegar. La economía basada en burbujas que se encuentran en constante crecimiento está ad-portas de llegar al cielo, generando montañas de deudas que mantienen en curso a una hiper-producción de mercancías mediante una demanda financiada por el crédito. Una parte de la burbuja de las materias primas ha explotado seguido en el 2015, poniendo en el tapiz de nuevo a las “periferias», que habían brevemente “emergido” en las décadas pasadas. Estos países “emergentes”, como Brasil el cual tuvo una recesión entre los años 2015-2016, experimentaron, tal como lo fue el 2008, importantes salidas de capitales y las diversas crisis de las monedas emergentes (2015, 2018). Esta crisis sistémica ‒ comprendida como un proceso histórico de contradicciones internas in crescendo se desarrollan mediante fases e impulsos ‒ jamás ha sido superada. Ha existido de facto, una transición del capitalismo de crisis mediante una demasiado corta sucesión de burbujas y de un endeudamiento astronómico de las empresas, de familias y de Estados.

[8] En el marco del sector privado, de la multiplicación del capital ficticio, tal como lo revela un estudio reciente, podríamos señalar que, pese a que la deuda del sector privado no está centrada, tal como lo fue durante la crisis del 2008 sobre préstamos inmobiliarios e hipotecarios, sino que sobre préstamos a las empresas. Un reporte reciente de la OCDE indica que incluso a finales del mes de diciembre del 2019, el volumen de deudas a nivel mundial de las sociedades no financieras ha llegado a un nivel récord de 13,5 billones de dólares, siendo el doble en términos reales, del nivel alcanzado en diciembre del 2008 (tal como lo señalaba John Plender, en “The seeds of the next debt crisis”, publicado en el Financial Times, el día 4 de marzo del 2020). El alza más alta se sitúa nuevamente en Estados Unidos en el que la FED estima que la deuda de las empresas ha pasado desde los 3,3 billones de dólares antes de la crisis financiera, hacia los 6,5 billones de dólares el año pasado.

Emilio Guzmán

Sociólogo de la Universidad de Valparaíso y miembro del Centro de Estudios del Pensamiento Iberoamericano (CEPIB-UV).